Свою задницу прикрывают: стало известно почему Гонтаревой не выгодна сильная и стабильная национальная валюта!

Чем слабее гривна, тем проще покрыть расходы бюджета, выкупить доллар у экспортеров и вернуть долг МВФ. О развитии разговор не идет, передает Коррупция Маркет

Миллионы людей в нашей стране, которые не успели валютно “обкешиться”, в очередной раз превратились в коллективного “ослика Иа” из известной сказки про Винни-Пуха. Девальвация гривни, неожиданная, как снег на киевских улицах, свалилась в январское доброе утро. Чтобы как-то успокоить общественность, Нацбанк затянул унылую бурлацкую песню про праздничные дни, проседание экспорта и прочую лабуду. Но нам-то интересно разобраться, правда? Итак, в чем же причина постоянных, дискретных (т. е. по методу примитивного рубильника) переключений гривни на новые, “пониженные обороты”? Что нас ждет дальше? Основные факторы, толкающие гривню в пропасть, заключены в следующем:

1. Украинская экономика представляет собой малую, открытую, сырьевую модель, и ни одно правительство ровным счетом ничего не сделало для того, чтобы изменить ситуацию. По сути, мы видим постепенное доедание постсоветского индустриального потенциала и тотальную распродажу природных ресурсов фактически за бесценок. Кроме того, наша экономика хоть и сырьевая, но энергозависимая, что лишь усугубляет ее проблемы.

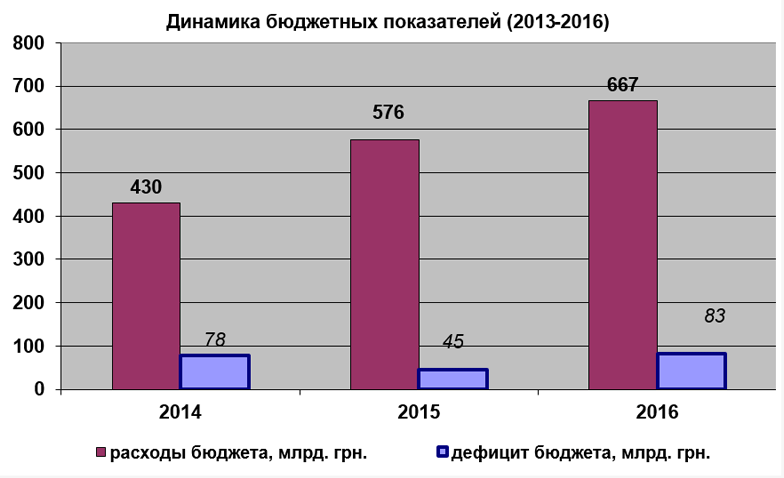

2. Инфляционно-девальвационная модель наполнения бюджета и покрытия внутренних дефицитов. Инфляция/девальвация уже три года используются как фактически единственный источник покрытия бюджетных разрывов и дефицитов. В условиях стагнирующей экономики это единственный способ выплачивать обесцененные зарплаты и пенсии. Но этот механизм как кровоточащая язва разъедает украинскую экономику, сокращая инвестиционный горизонт планирования и уничтожая внутренний платежеспособный спрос. Мы имеем дело с банальным “налогом” на бедных, который платится при каждом посещении магазина с помощью постоянно растущих цен. “Ставки налога” обновляются практически ежедневно на товарных ценниках, администрирование — проще не придумаешь (сами придут и заплатят при покупке насущного).

3. Девальвация крайне выгодна крупным ФПГ, которые ориентируются на простые сырьевые товары: метал, железорудное сырье, зерно. Такие товары, с минимальной добавочной стоимостью, в условиях девальвации приносят их продавцам дополнительные сверхприбыли, ведь рост внутренних затрат, номинированных в национальной валюте — гривне (налоги, зарплаты, стоимость электроэнергии, транспортные расходы и т. д.), значительно отстает от динамики девальвации.

4. Девальвация выгодна теневой экономике, которая имеет страховочные механизмы перетока текущих финансовых потоков в доллар (в отличие от белой экономики, которая таких механизмов валютного хеджирования лишена).

5. И наконец, девальвация выгодна валютным спекулянтам, которые занимаются примитивным арбитражем и зарабатывают 1-1,5 грн. на одном долларе. Сегодня эта группа состоит из 20 избранных НБУ банков, которые допущены к продажам валюты из ЗВР по методу наилучшего курса, среди которых, заметим, и банки с российским капиталом.

А теперь рассмотрим основные аспекты указанных выше факторов…

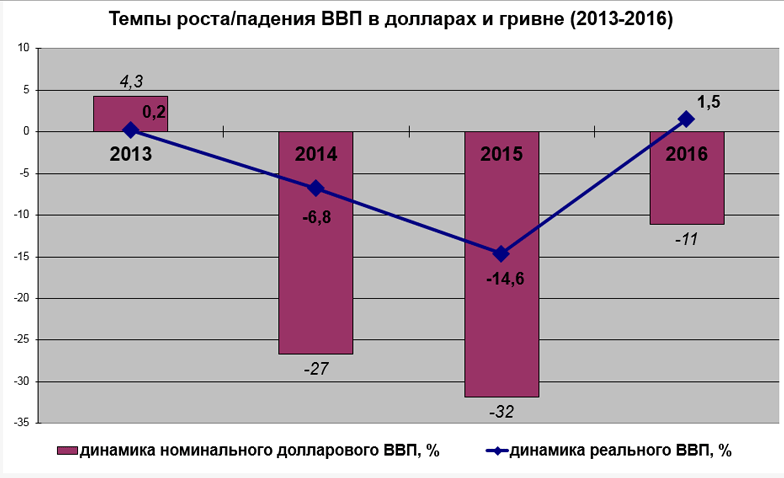

Как видим на графике, при катастрофическом падении ВВП Украины, выраженном в долларах США, ВВП, номинированный в гривнях, за последнее три года увеличился более чем в 1,5 раза. При этом темпы падения реального гривневого ВВП за этот же период составили более 20%!

То есть у правительства в 2014 г. было, по сути, два варианта: создать новую базу для роста экономики или надуть ее воздухом. Выбрали второй, а воздух накачали с помощью двух “насосов”: девальвации и инфляции.

Теперь для достижения курсовой и ценовой стабильности крайне важно оптимизировать бюджетный процесс, особенно его затратную часть, которая сейчас проедается непродуктивными направлениями (в первую очередь это касается затрат на органы государственного управления). Дефицит бюджета должен соответствовать реальным возможностям государства занимать деньги только у рыночных инвесторов, а не путем продажи ОВГЗ в портфель НБУ, который стал главным держателем долгов страны. Кроме того, внутренние и внешние заимствования должны осуществляться исключительно по целевому принципу, чтобы и общество, и инвесторы видели направления использования средств. Таковыми могут быть и инфраструктурные проекты, и стимулирование реального сектора экономики или развитие госпредприятий. Причем каждый проект должен генерировать финансовый поток, достаточный для возврата привлеченного под него размера заимствования. Для этого необходимо с обезличенных займов переходить на целевые.

Важно понимать, что в 2015 г. в результате системной разбалансировки основных макропоказателей хребет национальной экономики был практически сломан. Судьба “паралитика” отныне зависит от человека, приставленного к каталке. А он может и с горки спустить шутки ради, и на морозе случайно забыть на пару часиков…

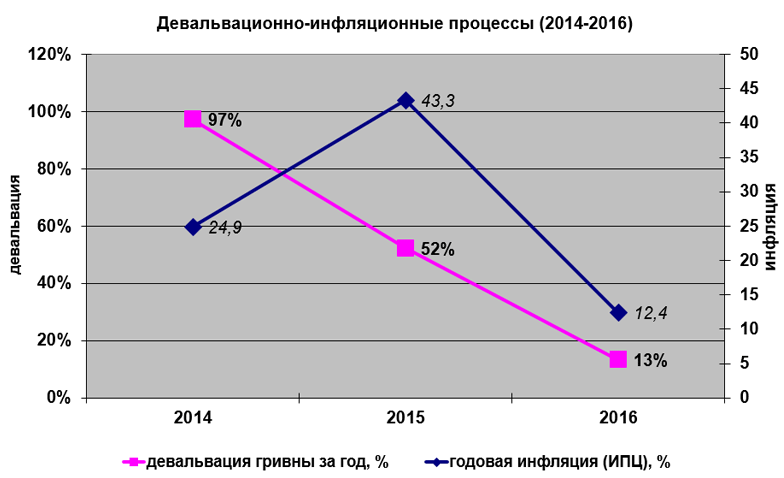

Как показывает график, описывающий девальвационно-инфляционные процессы, мы получили в 2017 г. очень четкую корреляцию показателей инфляции и девальвации. Теперь мы примерно знаем, что гривня ожидаемо девальвирует в текущем году на показатель инфляции. Для спекулянта, оперирующего на рынке несколькими тысячами долларов, это удобно. Корреляционный анализ не каждому под силу. Но подобная ситуация показывает, что “пища практически не задерживается в желудке”. Страна живет без амортизационных механизмов в виде иностранных инвестиций, и любое ценовое движение приводит к ослаблению гривни.

Возможности для экономического маневра сведены до размера “игольного ушка”. А это все последствия пресловутого инфляционного таргетирования, реализуемого НБУ в последние годы. С упорством ребенка, который хочет посмотреть, что у котика внутри, регулятор продолжает контролировать показатель второго порядка: то есть не курс, а инфляцию. Хотя очевидно, что импортозависимая, бивалютная экономика будет постоянно обесцениваться на размер девальвации национальной валюты.

Поэтому для контроля ценовой стабильности необходимо в первую очередь контролировать курс. Более того, сам инфляционный контроль должен быть существенно изменен, чтобы не было повторения 2016 г., когда при потребительской инфляции в 14% мы получили инфляцию промышленных цен в размере почти 36%.

Политика Нацбанка, по сути, сформировала для нашей промышленности “смертельную” вилку: девальвация гривни толкает вверх цены, формирующие себестоимость готовой продукции (энергоносители, оборудование, технологический импорт), но при этом жесткая монетарная политика резко ограничивает платежеспособный спрос со стороны покупателей, что подтверждается более низкой динамикой потребительских цен. Но для того, чтобы выйти из этого порочного круга, НБУ должен стать действительно независимым монетарным органом, а не типографским придатком Минфина.

Данный график четко показывает, что прибыль, перечисляемая НБУ в бюджет, является крупнейшей неналоговой составляющей доходов государства. По сути — это черная дыра, которая в момент перечисления денег из НБУ на счета казначейства и последующего бюджетного “распила” сносит и цены. Если мы хотим перейти к положительной динамики развития, такие неналоговые перечисления должны быть немедленно приостановлены. Прибыль НБУ необходимо направлять в специальный резервный бюджетный фонд и распределять по тем направлениям, которые будут иметь максимальный стимулирующий эффект. Например, для компенсации процентных ставок по кредитам, но не для любимых заводов власть имущих, а исключительно для субъектов малого и среднего бизнеса, малых и средних фермерских хозяйств, по общей, открытой процедуре. Может ведь государство, в конце концов, бескорыстно сделать хоть что-то для обычных предпринимателей, причем просто так! Может, тогда у нас будут не “спящие” ФОПы и уровень МСБ в структуре экономики — 10%, а активная прослойка малого и среднего бизнеса, получившего стимул в виде льготного кредитования с долей в размере 40-50% ВВП.

Более $1,5 млрд США, скупленных НБУ в ходе валютных аукционов летом 2016 г., не дали гривне укрепиться накануне осеннего обострения. Получается забавная ситуация: если курс гривни растет, то Нацбанк за “красных”, то есть за контролируемый курс. Если гривня падает, то за “белых”, то есть за рыночный курс. Конечно, он и при падении гривни проводит аукционы, направленные на “поддержку” национальной валюты. Только почему-то девальвацию это не останавливает. Зато дает заработать группе избранных банков, допущенных к валютной кормушке. Как показывает моделирование динамики курса гривни, увеличение предложения валюты на рынке в размере одного миллиарда долларов приводит к укреплению курса на одну гривню. Аналогичный вброс гривневой массы (25-30 млрд грн) приводит к ослаблению курса на ту же самую одну единицу.

Если бы регулятор объективно оценивал потребности рынка, он бы признал, что структура валютных поступлений не позволяет ему выкупать валюту, полученную экспортерами, ведь весь рыночный приход — это экспортная выручка, которая практически вся нужна экономическим агентам для финансирования текущего импорта. Следовательно, все, что НБУ забирает с рынка, будет отыграно импортными операциями в виде последующей девальвации гривни. На что действительно может рассчитывать НБУ в случае пополнения ЗВР, так это на приток валюты по финансовому счету (иностранные инвестиции и кредиты). Но МВФ требует от Нацбанка поддерживать минимальный уровень чистых валютных резервов и ограничивает максимальный уровень внутренних гривневых активов. В результате денег у населения и предприятий нет, зато они есть в банках. При этом курс гривни падает, инфляция двузначная. А это говорит о том, что нельзя быть “частично беременным” рыночным курсом. Гибридный курс еще никого до добра не доводил.

А теперь посмотрим, что было бы с курсом в начале 2017 г., если бы НБУ не затарился валютой летом 2016 г. Моделирование курсовой (см. ”Моделирование курсовой ситуации в 2016 году”) ситуации позволяет утверждать, что сегодня мы могли бы видеть в обменнниках не 28-29 грн/дол., а 25-27 грн за дол., и это только по одному эпизоду курсовой политики. А сейчас самое время читателю воскликнуть: “Но в Нацбанке ведь умные люди, зачем гривню обидели?”. Ответ очевиден.

Люди то умные, просто у них задачи иные. Девальвация гривни и пополнение чистых валютных резервов НБУ в первую очередь нужны МВФ как нашему главному, если не сказать единственному, кредитору. Ведь чем слабее гривня, тем больше расходов страны можно будет в будущем профинансировать за счет очередного кредитного транша. И чем больше уровень чистых валютных резервов НБУ, тем выше шансы МВФ получить свои денежки назад: а такие выплаты в размере $1,5 млрд ожидаются уже в текущем году. Заметим, что для возврата долгов нужны именно чистые резервы (т. е. за вычетом обязательств перед нерезидентами).

Даже при неблагоприятных прогнозах на 2017 г. стоит ожидать как минимум две-три волны притока экспортной выручки, при которых сложатся оптимальные условия для укрепления гривни. И Нацбанку нужно сделать лишь одно — не мешать…

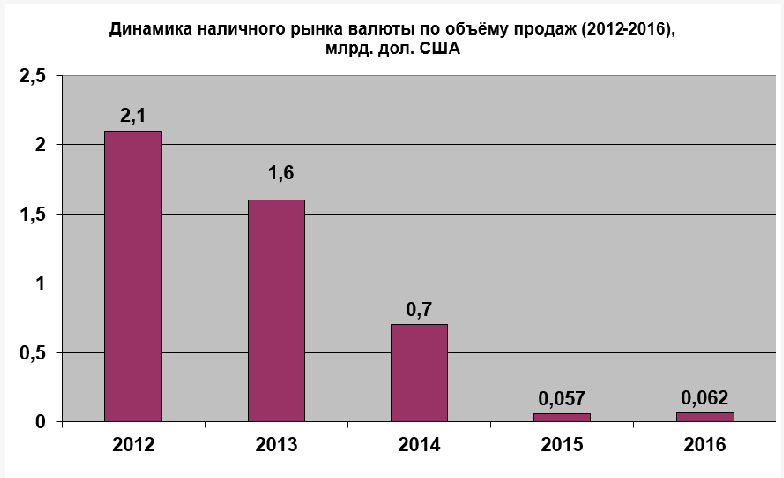

Теневой и официальный рынки наличной валюты уже несколько лет работают, как сообщающиеся сосуды: дешево покупаем официально и дорого продаем неофициально. Доллар. Американский. Хотя, согласно официальной статистики НБУ, население у нас практически беспрерывно избавляется от “зеленого”, причем миллиардами… А курс гривни почему-то не укрепляется, а падает (см. “Динамика наличного рынка валюты…”).

Как показывает график (см. “Динамика наличного рынка валюты…”), официальный рынок наличного доллара в части его продажи населению практически всем составом слился из официального “резервуара” в нелегальный. Масштабы тенизации наличного рынка ошеломляют. Согласитесь, трудно контролировать наличный курс, если ты не контролируешь 80-90% его объемов. Трудно извлекать выгоду для страны из экономики, 50% которой находится в тени. Но любая тень является продуктом неэффективных запретов и, как следствие, коррупции.

Административное ограничение валютного рынка давно, еще в 2014 г., сыграло свою роль, но уже более двух лет оно контрпродуктивно. Иностранные инвесторы ограничены в своих правах на репатриацию дивидендов, с которых заплатили немаленькие налоги в украинский бюджет, импортеры не могут взять кредит для закупки импортного оборудования и технологий, потому что все это запрещено. Валютные ограничения вскормили колоссальный теневой рынок валюты. В результате всего этого гривня потеряла свою функцию как мера стоимости и средство накопления. По сути, она сейчас низведена до уровня обычной расчетной единицы. Впрочем, для чиновников, которые декларируют валютный нал и валютные депозиты, такая ситуация всего лишь дополнительный заработок. Положительные курсовые разницы….

За последние годы население забрало из банков порядка $15-18 млрд. Это, с одной стороны, превышает все транши, полученные нами от МВФ за последние два года. С другой —— свидетельствует об уровне доверия общества к политике НБУ. Люди ежедневно “голосуют” в обменных пунктах. и явно не за нынешнюю курсовую политику. Состояние курса — это производная от уровня доверия бизнеса и общества к политике Национального банка. И значит, главный рецепт достижения стабильности гривни — возврат этого доверия. Но для этого политику регулятора должен представлять совершенно иной тип руководителей.

Справедливости ради, заметим, что успех гривни зависит не только от НБУ, но и от усилий всего государства в целом. Но в руках регулятора находится чрезвычайно широкий спектр инструментов и возможностей. Нужно просто реализовывать свой монетарный потенциал в интересах национальной экономики. Для этого НБУ необходимо наделить двойным мандатом, то есть делегировать ему ответственность не только за ценовую стабильность, но и за динамику экономического роста и занятость населения. Контракт руководителя Нацбанка должен содержать четкие параметры, которые необходимо ему достигнуть: курсовой коридор, инфляция. Без этого мы постоянно будем находиться в состоянии коллективной безответственности сонма государственных органов управления, переводящих стрелки друг на друга. И наконец, о рецептах МВФ. Да, они помогли нам не умереть в 2014-м, но не дают жить в 2017-м. Пора вынимать капельницу из вены.

Политика конфиденциальности сайта | Правила пользования сайтом